【导语】价格波动受到的影响因素较多,如外盘市场的变化和反映,如短期库存变化带个市场主体的预期等,春节后钢材价格或迎来开门红,这可能主要受到资本市场整体氛围的影响;开门红之后,价格是否能够持续上涨,还要看节后累库是否对市场参与者的心态造成显著影响;而更长周期的价格则与经济周期密切相关,需求的现实与预期会左右价格变动的节奏,上半年不宜过分看空,但仍需要注意可能的风险带给价格的冲击。

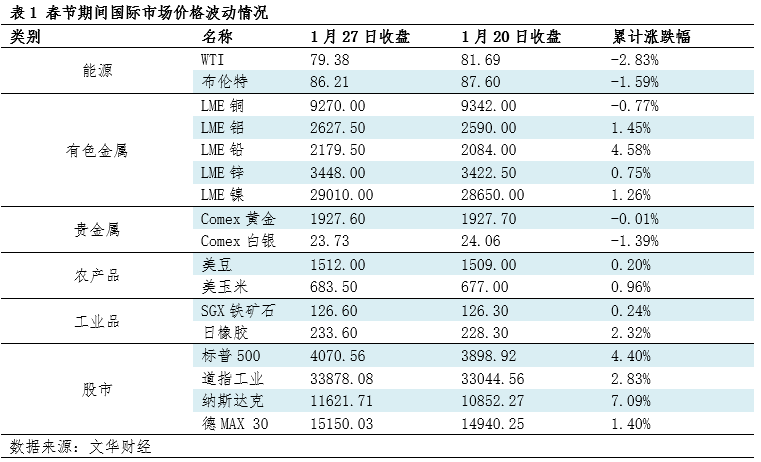

国际市场上涨助推情绪变化,钢材或迎来开门红。春节期间欧美股市及商品市场表现较好,其中欧美股市出现较为明显的普涨行情,商品方面,能源商品价格整体回落,但有色金属表现较好,价格涨势明显,农产品及工业品亦有所上涨,其中SGX铁矿石价格累计上涨0.24%。

由于春节期间,国内无交易,春节归来后市场多需要参考国际市场波动进行定价。鉴于春节期间欧美市场表现,预计春节后市场或迎来开门红,价格整体延续春节前上涨趋势。

累库或超预期,高库存或对价格形成抑制。春节期间国内钢材市场的库存变化情况整体呈现垒库状态,由于需求基本停滞,在钢厂发货量增加的情况下,库存增长符合库存波动的季节性规律。节前国内市场社会库存就已经表现出“超预期”的迹象,根据中钢协1月20日发布的数据,1月中旬21个城市5大品种钢材社会库存929万吨,环比增加83万吨,上升9.8%,库存继续上升;比2023年初增加177万吨,上升23.5%;比上年同期增加55万吨,上升6.3%;据卓创资讯统计,截止到节前最后一周,国内五大品种钢材社会库存1447.30万吨,连续七周上涨,较2022年同期增加19%,较2022年春节前最后一周增加8.2%。

节前厂商对于节后价格迎来反弹的预期较为一致,因此厂商有一定的囤货意向。节前选择囤货的商户目前已经有10%左右的浮盈,若节后库存持续攀升,商家或存在提前兑现利润的需求,或对短期价格波动形成显著影响。

库存是反映市场供需的直接指标,春节期间,钢厂生产节奏降至一年内低点,节后钢厂生产节奏逐步恢复常态,这其中最主要的变量来自电弧炉生产企业,高炉维持常态化生产节奏。鉴于节后需求恢复或滞后于生产恢复,库存持续攀高或是大概率事件,需警惕高库存背景下,利润兑现带来的价格压力。从时间节奏上看,节后1-2周电弧炉开工会快速攀升,此时工地施工仍未完全恢复,或对应库存快速攀升阶段,价格易出现异常波动。

需求仍形成约束,预期好转下不宜过分看空。2023年,特别时2023年上半年,总需求压力依旧是钢铁市场最大的约束,一方面国内地产市场难有显著改观,新开工面积对消费类建材的制约性较强,水泥、钢筋这些地产前端商品需求在上半年难有显著的好转;另一方面,由于出口已经在2022年四季度转为总需求的压力,上半年出口压力依旧存在,钢材直接出口和间接出口都将受到明显影响。前者主要影响建筑用钢材,而后者主要影响机械类用钢材产品。

一方面是深陷泥潭而无法自拔的现实,另一方面是国家坚定不移在扭转市场预期,明确的告诉你和你身边的人,虽处泥潭但不会再下陷了,并且已经调来“大型机械”施加援手。国家高层领导再次强调“房地产业是中国国民经济的支柱产业”。

按照惯例,要想重新启动经济,就需要让钱流向指定的地方,比如股市或者房地产,并让钱加速运转起来,只有这样才能够让经济重新活跃起来。大疫三年,也是消费需求压抑的三年,报复性消费或是支持经济快速复苏的重要方式,春节期间的鞭炮声和旅游消费已经在一定程度上证明了这一点,2023年春节假期全国国内旅游出游3.08亿人次,同比增长23.1%,恢复至2019年同期的88.6%。

这种报复性消费需求是否会延续至其他消费场景,如汽车,地产行业?毕竟旅游,餐饮占收入的比例较小,而诸如汽车、地产等大宗消费不仅需要大量消耗储蓄还可能需要背上沉重债务,要想扭转过来还需要加新柴。

2023年上半年弱现实+弱预期的戴维斯双杀格局或难以再现,钢材价格不宜在过分看空,但仍需要警惕两个不利因素:一是诸如2008年次贷危机式的危机,一旦爆发,需求市场会在弱需求基础上再跌,就会打压价格;第二是逆全球化背景下地缘事件的可能性,这会对供应链形成沉重打击,进而影响到大宗商品供需上,进而引发价格短期的剧烈波动。