【导语】3月份建筑钢材价格先涨后跌,在需求增加、库存下降以及高成本的支撑下,3月份螺纹钢均价小幅上移。“银四”能否到来,风险有所增加,需求预期增量有限,在不进则退的市场游戏中,该驱动因素对价格支撑力度或减弱,加之海外风险因素等,4月份价格上涨存有风险。

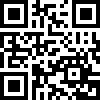

3月份全国螺纹钢均价4219元/吨,环比上涨1.75%,同比下降13.15%,整体走势先涨后跌,月底小幅度回涨。上半月终端刚需好转,宏观利好消息频出,市场对需求预期较好,加之库存开始回落,价格上行有支撑;下半月海外风险增加,市场投机需求减少,市场低价抛货增加,加速了行情的回落。3月份建材价格整体小幅上移。进入四月份“银四”行情能否持续,最大的风险点在需求增量和国际经济环境上。

终端需求增加,市场预期较好

根据卓创资讯数据模型测算,3月建筑钢材下游消耗量预计在3438万吨,环比上涨58.37%,同比减少1.16%。政府指引房地产业平稳健康发展,全国固定资产投资增速继续提升,下半月海外风险增加,市场投机需求减少。3月份下游消耗量虽然仍旧低于去年同期水平,但较2月份有明显的增加。

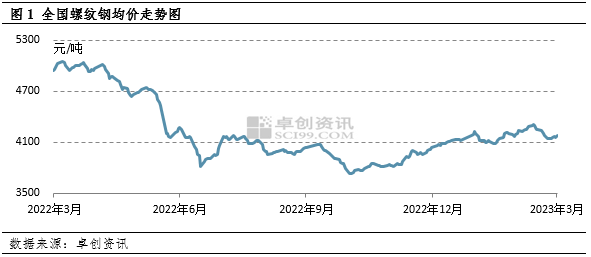

成本对价格支撑仍在

3月份,螺纹钢吨钢炼钢成本月均值为4160元/吨,较上月上涨1.36%,连续4个月成本上升。吨钢毛利均值58元/吨,较上月上升36.9%;毛利上升,但建立在价格涨幅大于成本涨幅的基础上。

原料方面具体来看:焦炭市场价格维持平稳,成交一般。供需格局维持平稳,焦化利润普遍倒挂使得焦企开工基本维持稳定,出货正常库存不多,多数心态偏稳。铁矿石价格先涨后降,均价重心整体上移。供给端增量有限,需求端稳步回升。3月主流矿发运仍处于季节性淡季,终端下游需求逐渐改善,基建和制造业的需求表现较为亮眼,地产市场也有筑底回暖的迹象,为铁水增量打开空间。3月下旬在海外银行风险外溢以及成材表需回落等利空因素下,黑色商品期现价格均快速回落,矿价因短期估值偏高的影响,调整幅度大于成材。

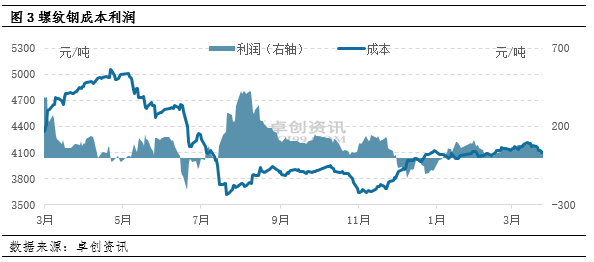

社会库存持续消耗,低于去年同期

截至3月底,社会库存由增转降,且不断消化,目前库存低于去年同期水平。螺纹钢社会库存955.25万吨,较上月环比减少118.4万吨,降幅11.03%,较去年同期减少7.98%。

社会库存不断消化的主要原因在于:3月份冬储资源持续兑现,钢厂库存不断向社会库存转移,但随着下游需求持续释放,市场消耗量逐步提升,库存不断被消化,整体库存出现下移状态。

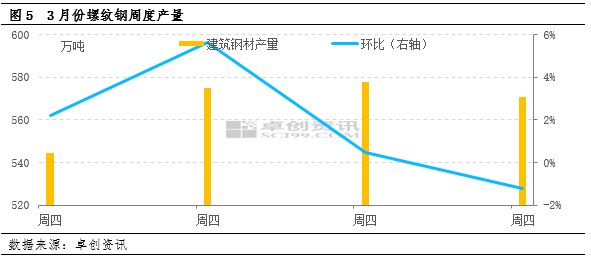

产量持续增加,同比高于去年同期

3月份卓创资讯调研建筑钢材月度产量为2299.47万吨,环比增加11.97%,同比增加4.85%。3月份以来,钢企年终检修陆续结束,加之利润正值,市场对需求预期较好,钢企生产积极性提高,产量增加。3月中上旬产量持续增加,下旬部分区域钢企因为减产开工降低,产量减少。

4月需求继续增量情况尚待观望 建材价格上涨幅度或收窄

从需求方面看:下游需求进入稳定阶段,4月中旬左右或存投机需求增加的情况,从而预期需求表现或平稳向好,但实际落地情况,尚待观望。

从成本方面看:部分原料回调释放风险,高炉开工率处于较高水平;近期生产企业利润再度进入盈亏边缘,生产企业挺价意愿增加。

从供应方面看:生产企业开工率变化不大,进入稳定阶段,由于开工率属于稳步增加的,在高位调整之下,预期产量或略有增加。库存方面,需求量增长幅度或明显大于产量增幅,社会库存或延续消化状态,库存水平持续下移。

综合分析来看,建筑钢材处在传统的销售旺季,终端存在刚性需求,且基建方面预期较好,但实际落地情况,尚待观望;库存进入消耗阶段,加之成本居高不下,均对价格起到支撑,但生产企业产量处于高位且有增加的预期,或对价格上涨幅度产生压制,加之海外风险因素的存在,预期4月份价格先弱后强,价格重心上移幅度收窄。