童柳荫

从业资格:F3063454

投资咨询:Z0016568

摘要:

估值:中性。绝对估值中性;基差中性,利润较低,但难有大幅扩张驱动,相对估值中性。

短期驱动(0.5-1个月):中性

1、金融属性驱动向上,但力度减弱。

预期交易时间历时较长,文化黑链指数较10月底低点反弹15%,宏观驱动力度边际转弱。

2、商品属性驱动中性。

a)季节性上2月钢价倾向于上涨,但规律不是很明显;

b)成材低利润持续时间较久,真实需求改善之前,钢厂大概率维持原料低库存策略,成本推动型上涨难以再现,但低库存同样也难以支持价格大跌;

c)成材表内库存中性,表外库存快速积累,货权集中,整体库存压力中性。

中期驱动(1-2个月):向下,但力度有限

1、现实层面终端需求依然偏差,谨防旺季不及预期可能。房地产刺激政策连续出台,房企融资明显改善,但销售端作为房地产复苏的核心变量目前表现依然偏差。

2、成本重心上移,钢价难以跌回疫情前水平。炼焦煤供给有明显增量,但补库需求、铁水季节性上行均对价格重心有支撑;铁矿上半年发运季节性低位,总库存偏低,基本面支持价格重心维持高位。

3、下半年预期偏好,支撑钢价重心。国内房地产复苏不会缺席,下半年海外经济体逐步进入复苏阶段,国内外需求共振提升,钢价远期预期较好。

综上,当下成材估值中性,短期驱动中性,价格上下空间均难以打开;春节后需求回归不及预期,谨防旺季需求不及预期风险,但价格下行空间受到成本、远月预期等限制,若下跌幅度较大,长期可关注逢低布多机会。

风险点:供给扰动、宏观风险。

正文:

一、估值

绝对价格中性。当前卷螺绝对价格位于2017至2020年上方、2021至2022年下方,考虑到煤炭、铁矿石难以一步到位跌至疫情前水平,成本支撑下,卷螺绝对价格估值相对中性。

图1:卷螺现货价格

数据来源:Wind资讯,永安期货研究院

数据来源:Wind资讯,永安期货研究院相对估值中性。近期高炉、电炉利润均有一定扩张,大部分地区处于盈亏平衡附近,考虑到黑色供给端瓶颈主要在原料端,钢材自身产能过剩,供给弹性较大,低利润是未来较长时间的常态,因此当下利润水平较为中性,钢材估值中性。

图2:钢焦利润

数据来源:大连商品交易所,上海期货交易所,Wind资讯,永安期货研究院

数据来源:大连商品交易所,上海期货交易所,Wind资讯,永安期货研究院基差中性。按照卷螺基差季节性,5月合约截止之前,卷螺基差波幅收窄,期现将较为一致,目前卷螺基差略有扩张,但依然较小,期货相对现货估值中性。

图3:卷螺基差

数据来源:上海期货交易所,钢联云终端,永安期货研究院

数据来源:上海期货交易所,钢联云终端,永安期货研究院二、驱动

1、短期驱动(0.5-1个月)

(1)金融属性驱动向上,但力度减弱

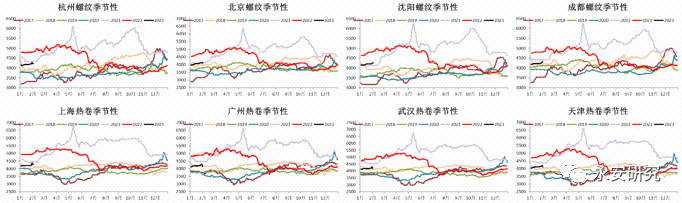

2月仍是钢材需求淡季,预期交易继续占据主导地位,金融属性决定黑色价格趋势。2022年四季度以来,商品市场交易主线围绕全球货币政策变化展开,市场预期美联储加息放缓。1月24日,美国公布四季度GDP数据,好于预期,引发股市“软着陆”交易。另一方面,随着春节的到来,欧洲能源危机缓解,法德服务业PMI开始反弹,中国疫情管控放开带动全球需求反弹。美元指数持续走弱,市场风险偏好上升,股市、大宗商品走强。文化黑链指数较10月底低点反弹15%,其中螺纹22.3%,热卷20%,铁矿46.7%,焦炭18.6%,焦煤1.7%。

往后看,不论是从时间上还是从资产涨幅上,美联储加息放缓预期交易的均已相对充分,国内经济回升幅度变的更为重要。疫情放开、房地产刺激政策连连出台,市场对2023年国内经济抱有较大期待,国际货币基金组织(IMF)小幅上调2023年全球经济增长目标。而国内经济的回升幅度很大程度上依赖房地产,因此在整体需求未见明朗之前,商品金融属性驱动维持向上,但驱动力逐渐转弱。

图4:海外经济指标趋好

数据来源:Wind资讯,永安期货研究院

数据来源:Wind资讯,永安期货研究院(2)商品属性驱动中性

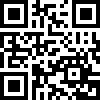

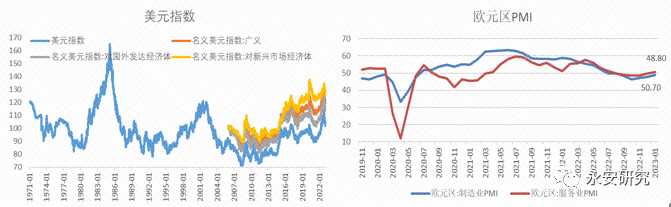

季节性上2月钢价倾向于上涨,但规律不是很明显。2007年以来,16年里螺纹2月上涨10次、下跌5次、持平1次,上涨年份里涨幅均值219,下跌年份里下跌均值198,最大涨值530,最大跌值390,2月平均收益率1.5%。究其原因,12月至来年2月终端需求停滞,市场更多交易宏观预期,价格的涨跌跟随宏观预期摆动,规律性不明显。

表1:螺纹现货价格涨跌季节性

数据来源:钢联云终端,永安期货研究院

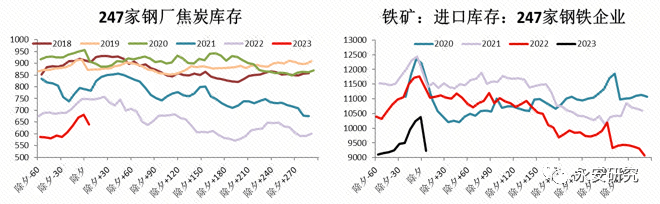

数据来源:钢联云终端,永安期货研究院成材低利润持续时间较久,真实需求改观之前,钢厂大概率维持原料低库存策略,成本推动型上涨难以再现,但低库存同样也难以支持价格大跌。2022年9月以来,高炉、电炉利润持续亏损,黑色系上涨以炉料为主,尤其是铁矿石。近期成材利润虽有扩张,但幅度较小,并未弥补钢厂亏损。经过一个多季度的亏损,钢厂资金压力略有显现,春节期间采取季节性原料去库策略,春节后也未见大规模采购行为。截至目前,钢厂铁矿和焦炭库存均处于近几年同期最低水平。绝对库存水平低位对成材价格具有一定支撑作用,但在真实需求改观之前,钢厂大概率维持原料低库存策略,成本推动型上涨也难以再现。

图5:钢材利润低位,厂内原料库存低位

数据来源:钢联云终端,永安期货研究院

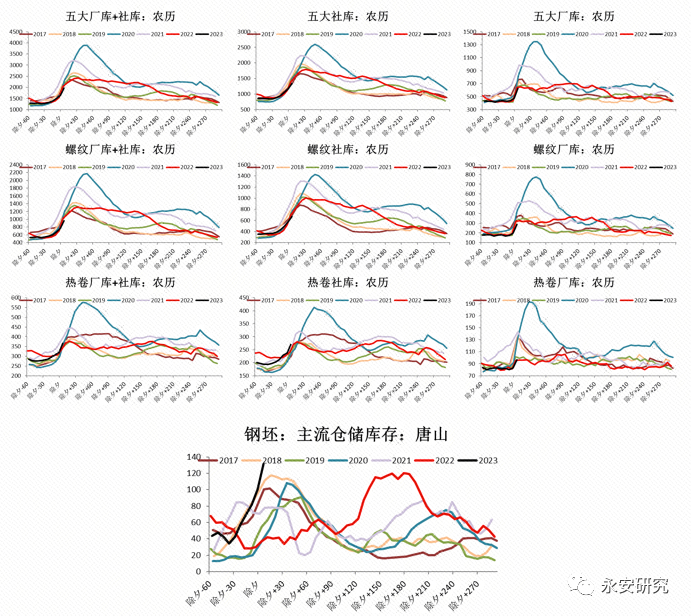

数据来源:钢联云终端,永安期货研究院成材表内库存中性,表外库存快速积累,货权集中,整体库存压力中性。春节期间高炉生产没有季节性下降,短流程基本全部停工,钢联统计的五大品种库存继续累库,但整体库存水平处于近几年最低水平。春节期间螺纹产量供需双弱,总库存低位。但板材库存压力持续加大,春节期间热卷产量逆季节性增加,库存积累速度超越前几年平均水平,表外钢坯库存更是增加至近7年最高水平。钢材库存压力主要在板材端,目前就货权而言,根据我们了解,不论是板材还是建材,货权仍然主要集中在钢厂和大贸易商手中,中小贸易商和下游终端库存均偏低。在整体库存水平尚可、且货权相对集中的状态下,现实端基本面难以支持钢价大幅下跌。

图6:成材库存

数据来源:钢联云终端,永安期货研究院

数据来源:钢联云终端,永安期货研究院1、中期驱动(1-2个月)

(1)现实层面终端需求依然偏差,谨防旺季不及预期

房地产刺激政策连续出台,房企融资状况明显改善,但销售端作为房地产复苏的核心变量目前表现依然偏差。30大中城市商品房销售在春节期间再创低位,近期虽有一些季节性好转,回升高度仍需密切观察。100大中城市土地成交不论是同比还是环比均未见起色。

资讯机构调研显示年后开工偏差。百年建筑网于1月28日-1月31日组织第一轮施工项目复工调研,样本数量为12220个工程项目。数据显示,1月31日止全国施工企业开复工率为10.51%,同比去年(农历正月初十,下同)下降16.77%;劳务到位率14.69%,同比去年下降10.97%。

去年四季度以来,黑色持续交易地产放松,开年之后基建项目虽然表现较好,但高基数下,基建高增长对黑色需求的拉动作用较为有限,谨防旺季房地产需求不及预期带来钢价的回调。

图7:房地产高频数据

数据来源:Wind资讯,永安期货研究院

数据来源:Wind资讯,永安期货研究院(2)成本重心上移,钢价难以跌回疫情前水平

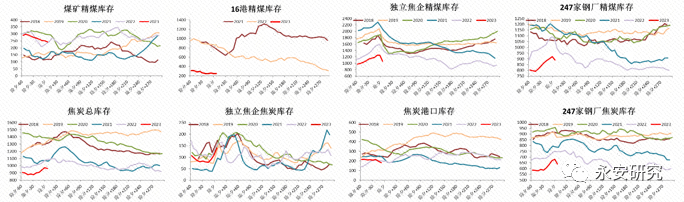

炼焦煤供给有明显增量,但补库需求、铁水季节性上行均对价格有支撑。近期甘其毛都蒙煤日度通关车数时隔2年多之久再次突破1000车,同比环比均出现大幅增长,澳洲焦煤逐步恢复正常通关,国内动力煤增产背景下,炼焦配煤有一定回归,整体煤炭供给端逐步宽松。但同时我们看到,当下双焦各环节库存均处于近几年最低水平,供需缓解之后仍有一定补库需求,铁水也处于季节性抬升窗口,价格的下行并不能一蹴而就,双焦价格重心短时间难以回到疫情之前水平。

图8:煤焦库存

数据来源:钢联云终端,永安期货研究院

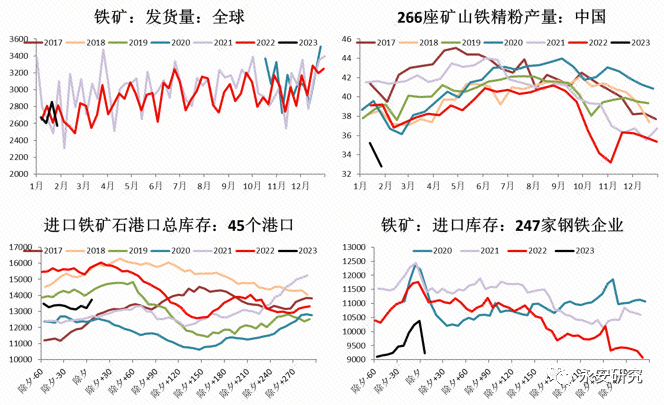

数据来源:钢联云终端,永安期货研究院铁矿上半年发运季节性低位,总库存偏低,基本面支持价格重心维持高位。按照当前的发运推算的预期到港情况,预期未来会季节性累库,但累库不会特别大。进入2-4月份随着铁矿进入发运淡季,港口库存仍有下行空间。

图9:铁矿发运和库存

数据来源:钢联云终端,永安期货研究院

数据来源:钢联云终端,永安期货研究院(3)下半年预期偏好,支撑钢价重心

国内房地产复苏不会缺席,下半年海外经济体逐步进入复苏阶段,国内外需求共振提升,钢价远期预期较好,支撑价格重心。虽然当下房地产销售并未好转,随着时间的推移,居民收入提升,预期好转,信心恢复,房地产需求有望迎来弱复苏,下半年发生的概率高于上半年。美联储加息放缓之后,市场对于年内是否降息存在争议,但整体货币最紧缩的时候已经过去,下半年海外经济有望逐步好转。

三、风险点

供给扰动、宏观风险。

免责声明

本报告的信息均来源于公开资料,我公司对这些信息的准确性和完整性不做任何保证,也不保证所包含的信息和建议不会发生任何变更。我们已力求报告内容的客观、公正,但文中的观点、结论和建议仅供参考,报告中的信息或意见并不构成所述证券或期货的买卖出价或征价,投资者据此作出的任何投资决策与本公司和作者无关。本报告版权仅为我公司所有,未经书面许可,任何机构和个人不得以任何形式翻版、复制发布。如引用、刊发,须注明出处为永安期货公司,且不得对本报告进行有悖原意的引用、删节和修改。